Synthetixとは

Synthetixは2017年にオーストラリアのシドニーで始まったプロジェクトです。プロジェクトの開始当初はHavvenという名前で米ドルにペグされた分散型ステーブルコインのためのプロトコルを開発していました。2018年に現在のSynthetixに改名し、より幅広い合成資産をオンチェーン上で扱うためのプロトコルの開発を進めています。

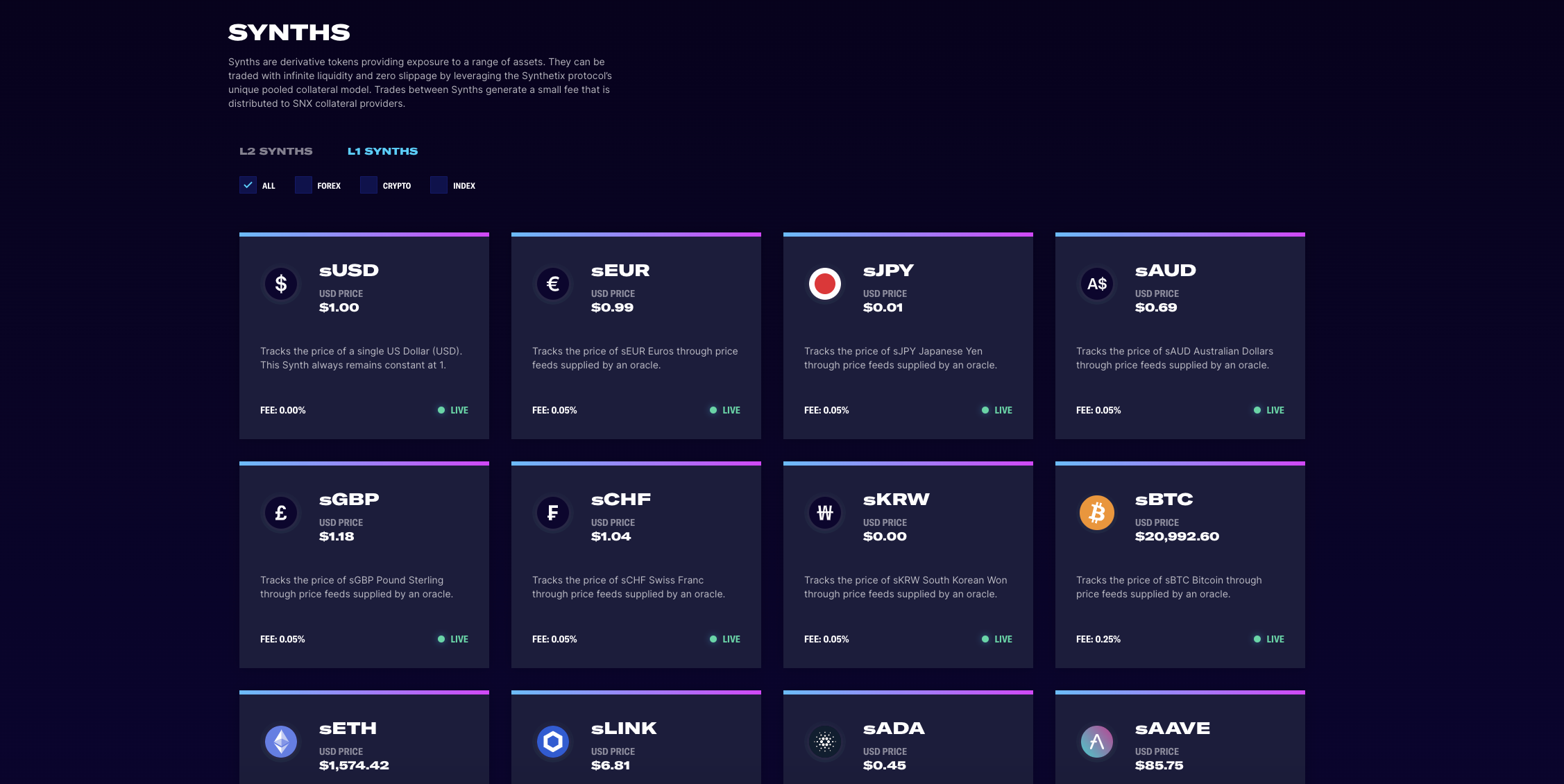

ここでいう「合成資産」(synthetic asset)とは、Synthetixのライトペーパーによると「担保をもとに、外部資産と連動するように生成されたERC20トークン」のことです。難しく聞こえるかもしれませんが、実際にSynthetixでどのような資産を扱えるのか見てみるとわかりやすいです。

画像: Synthetixで扱っている合成資産(Synthetixウェブサイトより)

本記事執筆時点の2022年8月下旬では、Synthetixでは米ドルやユーロ、日本円、豪ドル、英ポンド、スイスフラン、韓国ウォンといった法定通貨のほか、BitcoinやEthereumをはじめとする暗号通貨、ETH/BTC、DeFiトークンのインデックスに連動する合成資産がリストアップされています。Synthetixの合成資産はsynthsと呼ばれ、元の資産の名前に「s」をつけて表記します。

Synthetixは、Havvenの時代、2018年8月にUSDにペグされたnUSDを発行しました。2017年12月にMakerDAOがステーブルコインDaiの発行を始めた約8ヶ月後のことです。このバージョンはv1と呼ばれ、2017年後半から2018年年初にかけての暗号通貨ブームが去ったあとの厳しい時代のリリースとなりました。

2018年年末にはより幅広く合成資産を扱う方向に舵を切り、プロジェクト名をSynthetixに改名し、法定通貨やコモディティ、株価指数などの取り扱いを目指し、v2と呼ばれる現行のプロトコルの開発が始まりました。2021年にはEthereumのレイヤー2ネットワークOptimismをいち早く採用し、sUSDやsEUR、sBTC、sETHなどSynthetixの一部の合成資産がレイヤー2上で取り扱えるようになりました。

現在は2022年内のリリースを目指してv3の開発が進められています。V3ではパーミッションレスで合成資産を作成できるようになり、かつ担保の種類を選べるようになるとのこと。大規模な改変となることから現行のプロトコルをゼロから構築し直す計画です。

Synthetix 2022 Release Milestones

企業情報を扱うCrunchBaseによると、Synthetixは2017年から2020年にかけてICOや投資家からの出資で4610万ドルの資金を集めました。CrunchBaseのプロファイルには営利組織ではなく非営利組織とあり、Syntheticsは選挙によって選ばれたメンバーによる管理DAO、プロトコルDAO、グラントDAOなど複数のDAOによって運営されています。

Synthetixのしくみ

SynthetixではERC20トークンSNXを担保としてステークし、合成資産を発行します。暗号通貨の情報を扱うMessariによると、SNXの発行は2018年3月に始まり、初年度は1億SNXがセール参加者(60%)、パートナー(5%)、マーケティングおよびバウンティー(3%)、基金(12%)、チームとアドバイザー(20%)に割り当てられました。

その後2023年までに1.45億SNXがステーカーリワードとして発行され、合計約2.45億SNXが発行される予定です。CoinMarketCapによると2022年8月下旬現在の流通量は2.34SNXで、およそ当初の計画通りトークンが発行されています。

Synthetixは、スマートコントラクトに過剰担保をステークして合成資産を発行するという点でMakerDAOのDaiと似ています。Synthetixでは分散型オラクルChainlinkの情報に基づいて合成資産の価格が決まり、合成資産を発行する際の担保率は400%です。つまり、100ドルのsUSDを発行するには400ドル相当以上のSNXを担保としてステークする必要があります。(担保率はコミュニティの決定によって将来的に変更される可能性があります)。

※ MakerDAOとDaiについて詳しくは本ブログの記事「MakerDAO – ステーブルコインDaiを発行する自律分散型組織」を参考にしてください。

SynthetixとDaiは何を担保にできるかで大きく異なります。DaiはETH、USDC、WBTCなどを担保として発行できますが、SynthetixではSynthetixのERC20トークンSNXのみ担保として利用できます。

一見さまざまな種類の担保を受けつけるDaiの利便性が高いように見えますが、一長一短があります。Daiは当初ETHのみを担保として発行されていましたが、価格安定のためUSDCなどを担保として受け入れるようになりました。中央集権的に発行されるUSDCを担保にし、担保の少なくない割合がUSDCとなると、分散型で検閲耐性のあるはずのDaiの存在意義が問われかねません。

SynthetixがSNXのみを担保として受け入れている背景には、合成資産同士の取引をスムーズにするという目的もあります。SNXはブリッジ通貨のように機能し、合成資産Aと合成資産Bの間に交換のニーズがなくても、SNXを介してスリッページを抑えて合成資産を交換できるようになります。

ユーザーはSynthetixでSNXを担保としてステーキングして合成資産を生成できますが、どのようなメリットがあるのでしょうか。Synthetixは合成資産を生成するインセンティブとして、SNXのステーカーに対して新規発行されるSNXと、合成資産を取引した際にユーザーが支払う手数料を分配しています。ただし、SNXの価格下落リスクや、合成資産とSNXの騰落率の差を考慮する必要があります。

Synthetixを使ってできること

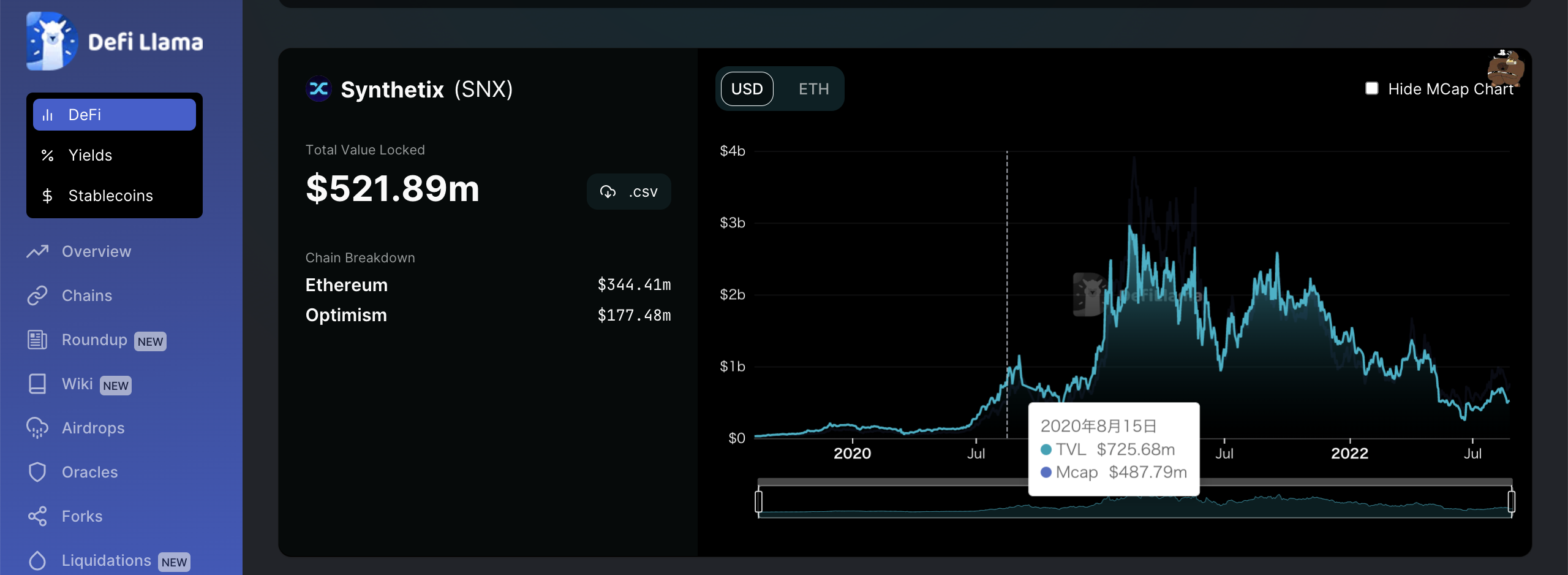

DeFiプロトコルの情報を扱うDefi Llamaによると、SynthetixのTVLは2022年8月下旬現在米ドル建てで2020年のDeFiサマーの水準を下回っています。市況が悪いため、Synthetixだけの問題ではありませんが、やや盛り上がりに欠ける印象が否めません。

画像: SynthetixのTVLの推移(Defi Llamaより)

Synthetixを使うと一体何ができるのでしょうか?Synthetixでは合成資産を発行し、報酬を受け取れますが、sUSDであればUSDCやDaiなど似たような資産が存在します。また、無期限先物や金融デリバティブは、中央集権型の取引所でも取引でき、特に大手取引所として頭角を現したFTXではさまざまなデリバティブ商品が提供されています。

Synthetixの合成資産の種類は今はまだ限られていますが、Synthetixの真価は、技術的には現存する商品に連動する商品を何でも作れ、ブロックチェーン上で扱えるようにできる点にあります。

Synthetixを利用して作られた取引所Kwentaでは無期限先物を最大レバレッジ25倍で取引したり、合成資産を他の合成資産に交換したりできます。無期限先物の中には金や銀といったコモディティの先物もあります。

画像: Kwentaの取引画面

KwentaのようにSynthetixを利用したサービスとして、オプション取引を提供する Lyra、分散型ヘッジファンドを提供できるdHEDGEがあります。

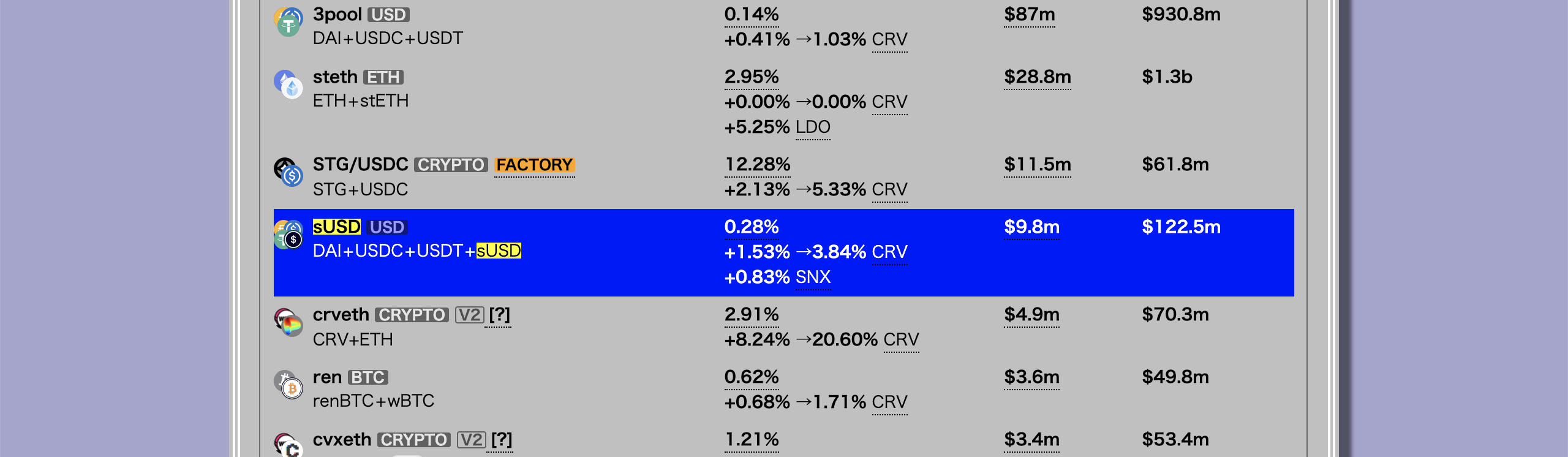

また、CurveではSynthetixを利用してトークンを取引できるほか、Synthetixの合成資産が入ったプールあり、流動性を提供してCRVに加えてSNXを報酬として得ることも考えられます。

画像: Synthetixの合成資産sUSDの入ったCurveのプール

合成資産のメリットは直感的には理解しにくく、現段階では多くの人がSynthetixを使いこなすという状況にはありません。ただ、今後暗号通貨がより浸透し、さまざまな合成資産をブロックチェーン上で自由に扱えるようになればユーザーの利便性は高まるでしょう。

たとえば、社会・経済情勢にともないコモディティの価格が上昇する局面で、コモディティに投資したい場合、現状ではコモディティを扱える口座をKYCプロセスを経て開設し、入金し、ようやく取引ができるようになります。金など一部のコモディティに連動するトークンは存在しますが、商品は限られていて、流動性は高くありません。

今後、Synthetix v3でより柔軟に誰もが合成資産を生成、発行、取引できるようになれば、クリプトネイティブな形でよりスムーズにさまざまな投資対象を扱えるようになることが期待されます。

Synthetixの抱えるリスク

Synthetixはさまざまな商品をブロックチェーン上で発行し、取引できるようにする可能性のあるプロジェクトですが、規制のリスクをかかえています。

2021年7月にはSynthetixの合成資産がUniswapのインターフェイスからのみですが、除外されるという出来事がありました。規制当局からの圧力があり、Uniswapは証券とみなされる可能性のあるトークンを除外することを決定したようです。

Uniswap delists 100 tokens from interface, including options and indexes

今後暗号通貨に対する規制が強まる中、Synthetixは合成資産を扱うプロジェクトであることから規制リスクにさらされ続けることになるでしょう。このようなリスクを避けるためにも、利便性に加えて、v3からはパーミッションレスに誰もが自由に合成資産を作成できるようにするのかもしれません。

おわりに

本記事ではEthereumブロックチェーン上での合成資産の発行と取引を可能にするSynthetixを紹介しました。中央集権型のステーブルコインや、中央集権型の取引所が提供するデリバティブに対して、今後Synthetixがどのように強みを発揮していくのか、より自由に合成資産の発行と取引が可能になるv3のリリースとともに注目したいところです。