Curve Financeとは

Curve Financeは2020年1月にローンチした分散型取引所で、DeFi(分散型金融)が盛り上がりを見せた2020年のDeFiサマーから利用が広まりました。コンピュータやインターネットの黎明期のようなユニークなインターフェイスが印象に残っているという人もいるかもしれません。プロジェクトの創業者はMichael Egorov氏で、現在もCurve FinanceのCEOを務めています。

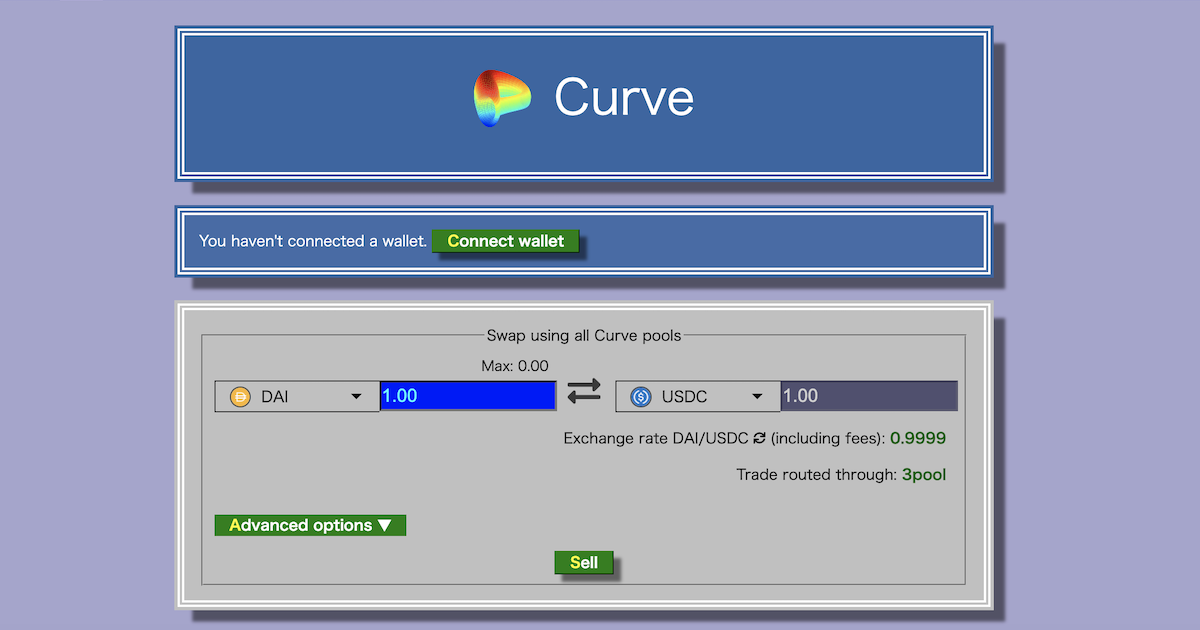

Curveは板で取引するタイプの取引所ではなく、計算式に基づいて自動的に交換レートが提示され、コインを交換できる取引所です。コインを交換したいユーザーが手に入れるコインは、流動性供給者と呼ばれるユーザーがプールに供給しています。流動性供給者は手数料収入の一部を分配されます。

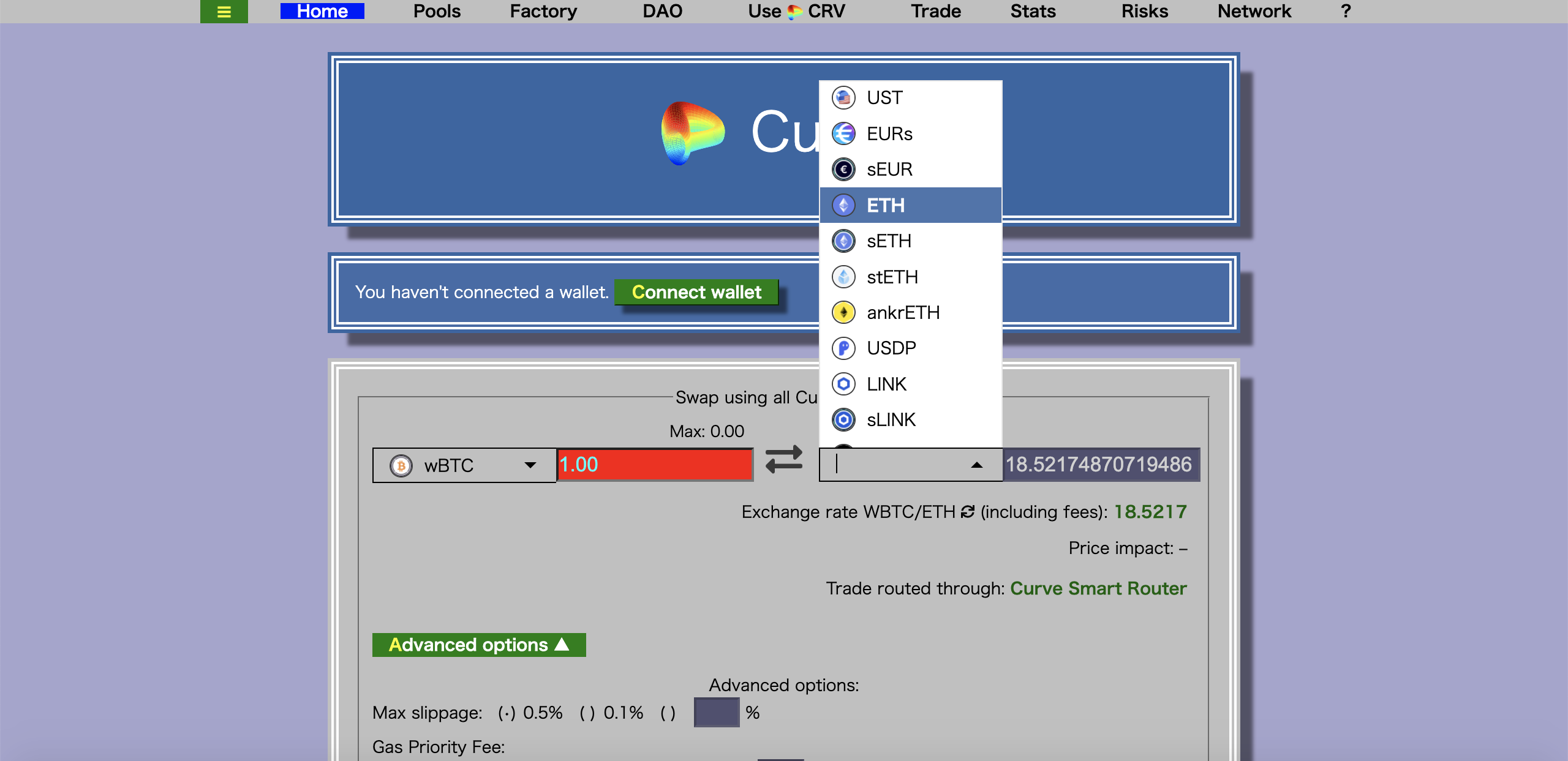

Curveは当初Stable Swapと呼ばれ、米ドルやBitcoinにペグされたステーブルコインを交換したり、これらの流動性を供給したりできたことから「ステーブルコインの分散型取引所」とされることもありますが、現在はさまざまなコインを取引できます。

画像: Curveの取引画面

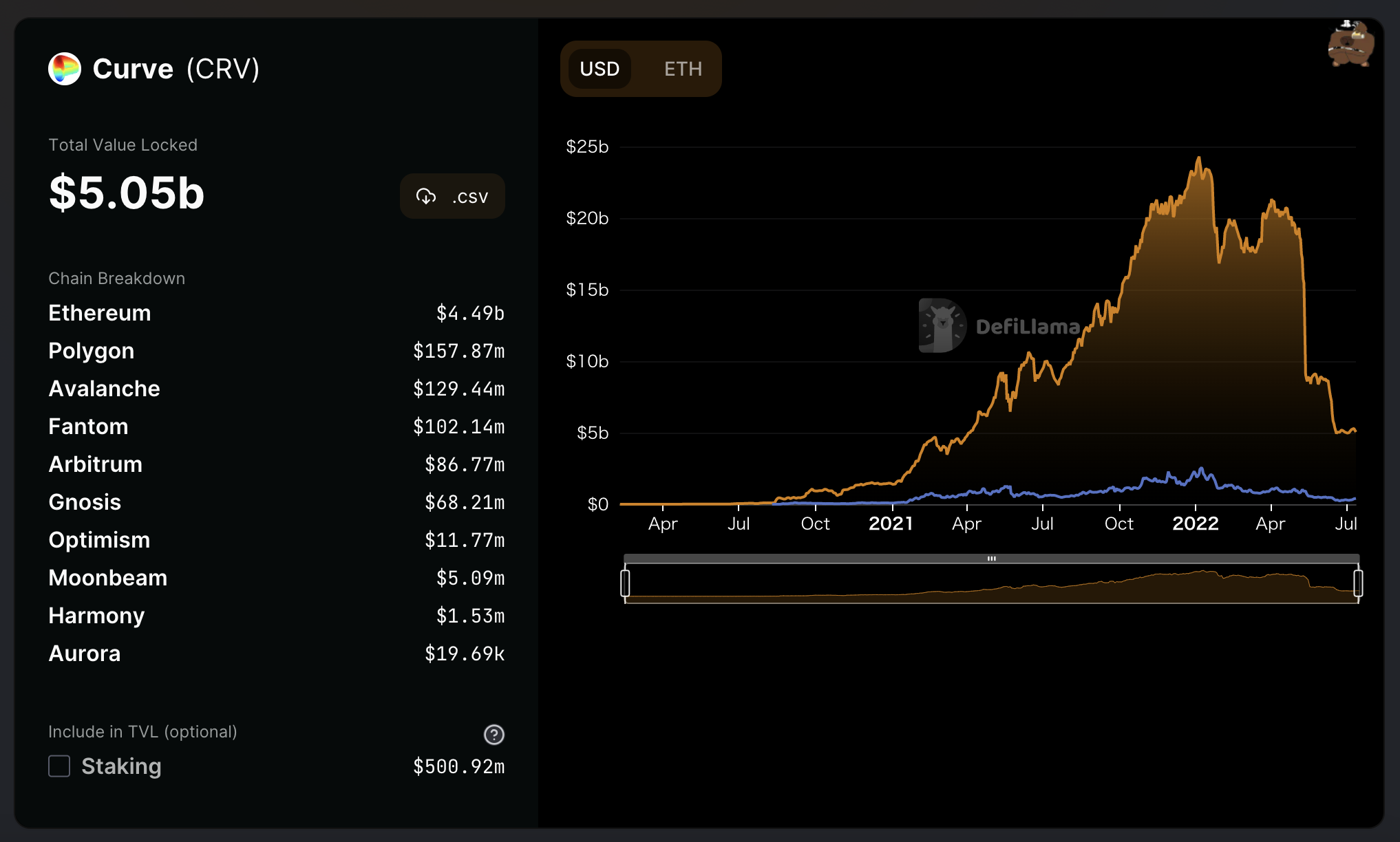

当初CurveはEthereum上でリリースされ、2022年7月現在、Polygon、Avalanche、Fantom、Arbitrumなどでもサービスを提供しています。CurveのTVL(スマートコントラクトにロックされた金額の合計)は、ピーク時の2022年1月の243億ドルからは大幅に減ったものの、2022年7月現在50.5億ドル、1ドル137円として6918億円もの金額がロックされています。これは同様のサービスを提供するUniswapの48.3億ドルを超える金額です。

画像: Curveが稼働しているブロックチェーンとTVLの推移(DeFi Llamaより)

暗号通貨が冬の時代に入ったといわれる今でこそうまみは減ってしまいましたが、Curveではステーブルコインのペアや、Bitcoinにペグされたコインのペアで流動性を供給できることから、流動性プール内のコインのバランスが変わり損失を被るインパーマネントロスを抑えながら、ステーブルコインを高利回りで運用できるサービスとして注目を集めました。Curveでコインを交換する人は、中央集権型の取引所と異なり、個人情報を提出してKYCすることなく、相当量のコインを交換できます。

Curve DAO

CurveはDAO(分散型自律組織)として運用されています。DAOでの提案や投票にはCurveのガバナンストークンCurve DAO Token(CRV)が必要です。CRVは2020年の8月に発行が始まり、CRVの枚数は有限で30.3億枚とされています。CRVのリリーススケジュールはCurve DAOのウェブサイトで公開されています。

※ DAOについて詳しくは本ブログの記事「自律分散型組織DAOとは」を参考にしてください。

CRVは取引所で入手できるほか、Curveで流動性を提供していることを表すLPトークンをCurveに預けると付与されます。また、さらにCRVをCurveにロックすることで、付与されるCRVの量を増やす(ブースト)ことができます。付与されたそばからCRVを売らない忠実なユーザーにより多くの対価を与える施策といえばよいでしょうか。

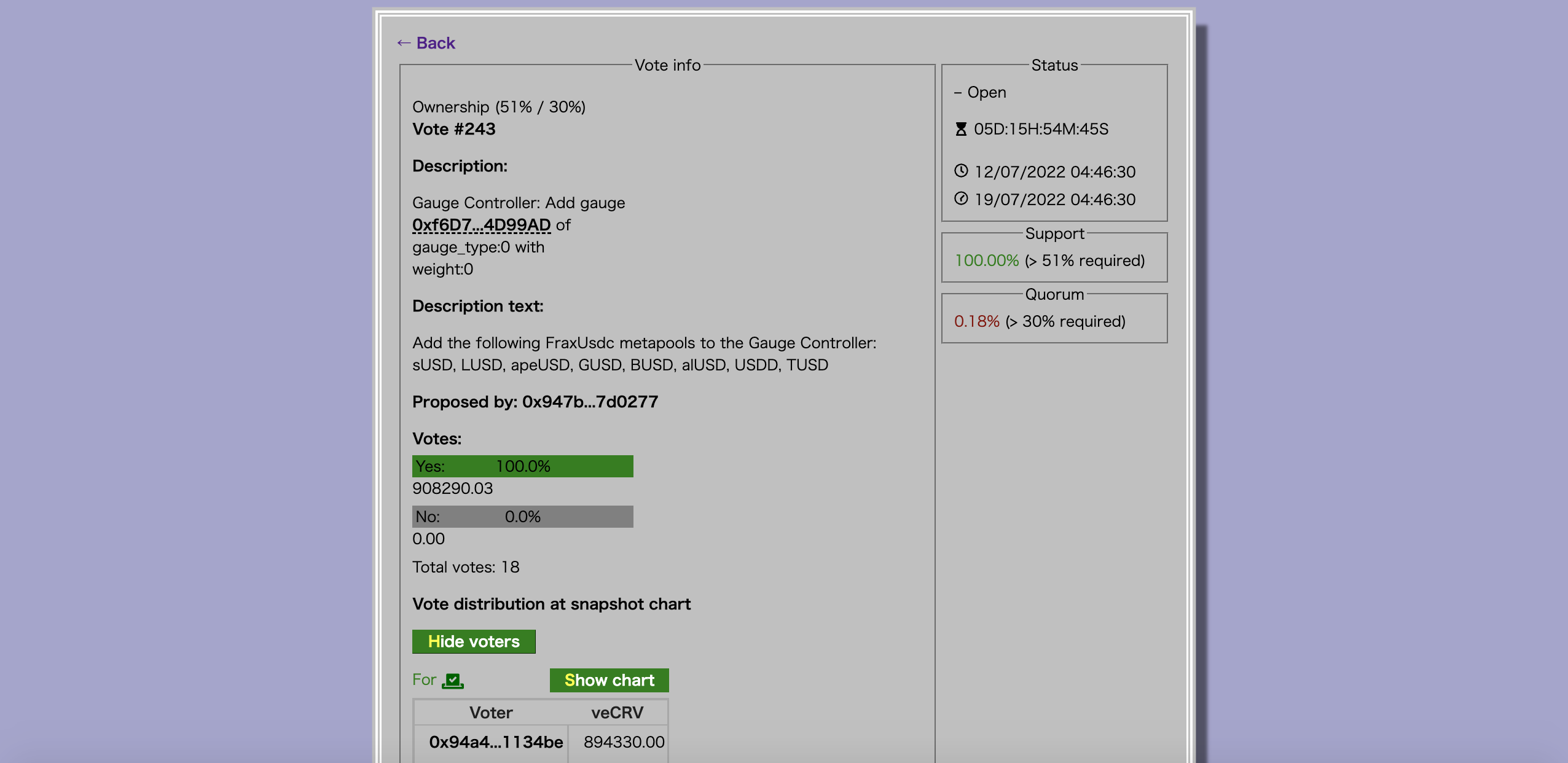

CRV保有者はロックしたCRV(veCRV)の量と期間によってCurve DAOで提案を行えます。提案を作成するには10000CRV(2022年7月現在1CRV約0.907ドル、124万円相当)を1年間ロックする必要があります。Curve DAOでどのような投票が行われているかはCurve DAOのウェブサイトで公開されています。

報酬は得られるものの、値動きの激しいトークンをかなりの量1年もロックするインセンティブがあるのかと疑問に思う人もいるかもしれません。Curveでは、プールによってCRV付与の重みが異なり、重みの分配は投票によって決定されます。また、Curveではプールを作る、つまりCurveで新しいトークンを取引できるようにするにあたって、Curve DAOで投票にかける必要があり、コインの発行者や後述するConvex Finance のようにユーザーの資金をまとめて運用するイールドアグリゲータには大量のCRVを保有しロックするインセンティブがあるといえます。

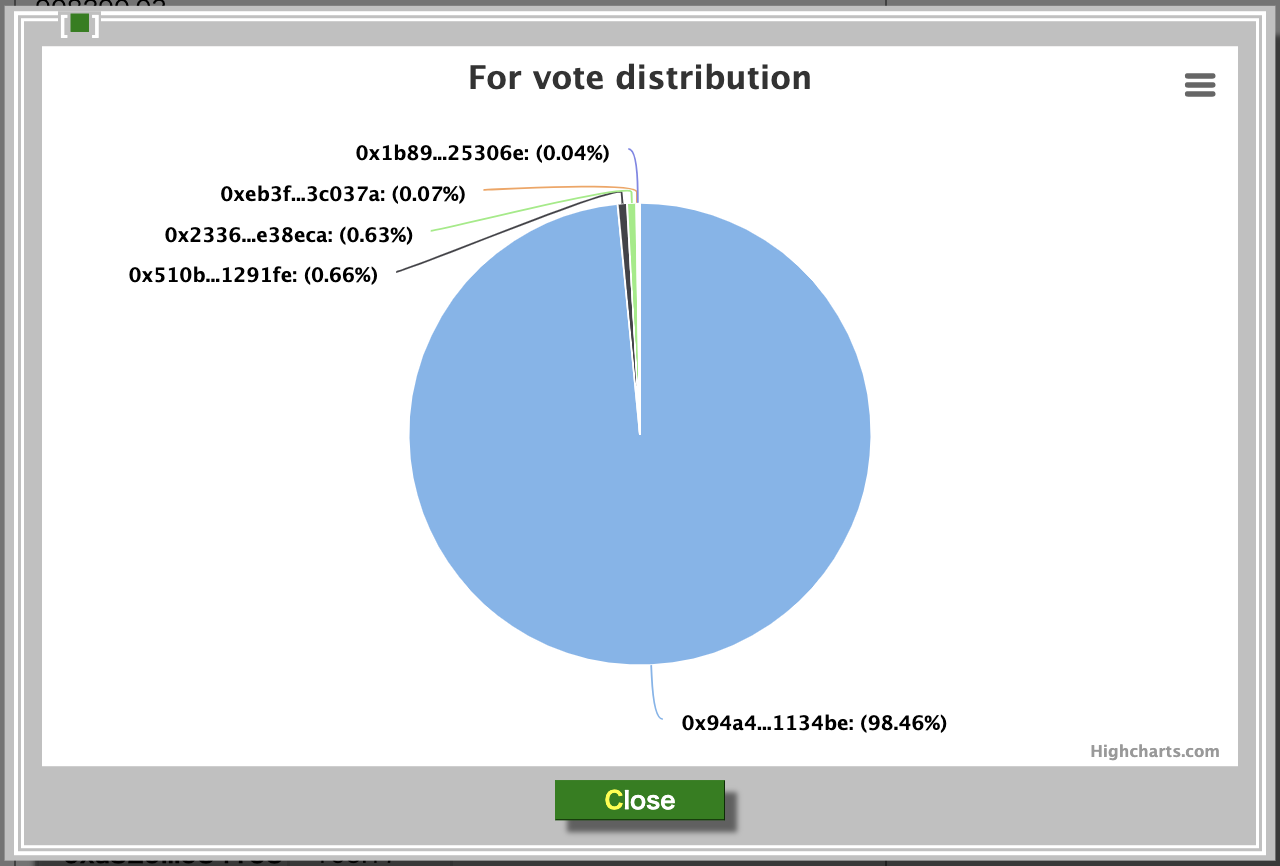

ただし、上の提案で誰がどのように投票をしたのか詳細を見てみると、投票に偏りがあることがわかります。これは極端な例とはいえ、1つのアドレスの票が大部分を占めている提案も少なくなく、Curve DAOが本当に分散化されているのかという点には疑問が残ります。

画像: 前掲の提案に対する投票者の割合

Curve DAOには9人のメンバーからなるEmergency DAOがあり、Curveの資金が失われる可能性がある場合に引き出しをのぞくすべての機能を無効にできます。Emergency DAOへのメンバーの追加や除外はCurve DAOで決定されます。

Convex Finance

Convex Financeは2021年にローンチした比較的新しいサービスで、CRVや、CurveのLPトークンを預かってまとめて運用するイールドアグリゲータです。Convex Financeは運用を効率化し、ユーザーに対して、ユーザーが個々にCurveで運用するよりもよい利回りを約束します。CurveユーザーがConvex Financeを利用するメリットは、Curveでトークンをロックすることなくよりよい利回りを得られる点にあります。

DeFi LlamaによるとConvex Financeには32.7億ドルの資金がロックされています。プロトコル別のランキングでは、Pancake SwapやCompoundを抜いて7位につけています。

画像: プロトコル別のTVLランキング(DeFi Llamaより)

Convex FinanceはCurve上での影響力を強めて多くの収益を得るために、ユーザーにインセンティブを提供し、yearn.financeとシェア争いを繰り広げてきました。このようなCurveを舞台にしたプロトコル間の競争は「Curve War(s)」とも呼ばれています。2022年7月現在、Convex Financeは大量のCRVを保有かつCurve上でロックし、CRVをファーミングしている最大のDAOとなりました。Convex FinanceはCurveのEmergency DAOのメンバーでもあります。

現在ではCurveで大きな影響力を持つConvex Financeでの影響力を強めるための「Convex War」というメタ的な競争も始まっているようです。

おわりに

本記事ではCurveとCurve DAO、Curve DAOで支配的な地位を築いたConvex Financeについて説明しました。

CurveではConvex Financeの影響力が強くなり、DeFiの中でも大きなTVLを持つCurveが中央集権化していくのか気になるところです。Curveで大きな発言権を持つConvex FinanceもDAOではあるものの、Convex Warを経て中央集権化が進むであれば、Curveの集中化も進むことになるでしょう。

本稿執筆にあたってCurve Warsについて調べていくと、CurveではTerraがMaker DAOに対して争いを仕掛けたといった記事も見つかりました。

Is Terra Trying to Kill Maker DAO’s DAI Stablecoin? – DappRadar

Terraが発行するUSTのペグが外れた際には、Curveでも大量のUSTがステーブルコインと交換されました。Curveはもはや一分散型アプリではなく、暗号通貨市場を構成する重要な基盤となりつつあることがうかがえます。

Convex FinanceのCurveでの影響力が一段と強くなり、Curveが今後どのように展開していくのか、Convexでのメタ競争はどうなるのか目が離せません。